在去年的 SPAC 繁荣之后,2022 年SPAC已经开始萧条。 在 2021 年通过 SPAC 合并上市的 199 家公司中,只有 11% 的交易价格高于要约价($10/单位),平均回报率为 -43%。即使在最近 IPO 市场出现抛售之后,已完成的 SPAC 合并 (de-SPAC) 的表现也比传统的 IPO 差。 截至 2022 年 3 月,无论 SPAC 的规模、年份或目标行业如何,de-SPAC 的整体表现普遍不佳。

许多最大的 de-SPAC 都出现了重大损失,例如 Grab 和 Ginkgo Bioworks。 之前的明星股维珍银河和 Hyliion 交易低于发行,甚至高调的赢家 Lucid 和 Draftkings 在过去几个月中也下跌了 50% 或更多。 与此同时,尚未完成合并的 SPAC 再次以接近 10 美元的赎回价格进行交易,相对于de-SPAC 而言,交易价格要好得多。

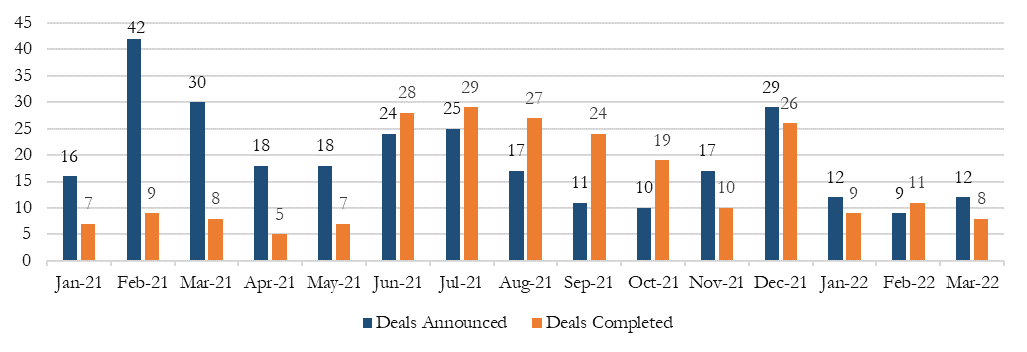

de-SPAC 回报率的迅速下降给更广泛的 SPAC 市场带来了冲击波。 赎回量猛增,在某些情况下达到了 99% 的信托赎回,而合并终止也激增。大型管道投资已经蒸发。 新交易公告不再引起流行。数十家保荐人已撤回 IPO 申请,而不是失去风险资本,而其他保荐人则以较小的交易规模、更多的认股权证和资金过剩的信托来定价。

SEC 提出了一个新的监管框架。 随着数以千计的公共 SPAC 接近到期,预计 SPAC 清算将在未来两年内增加。对于投资者而言,合并前的 SPAC 可以通过赎回提供有保证的适度回报。持有 de-SPAC 股票的更大胆的投资者应该要求经验丰富且业绩良好的交易撮合者提供明确的收益。 在 de-SPAC 方面,投资者可能会寻找便宜货。

SPAC 市场的关键主题:

- 待合并交易再次接近赎回价值,仍优于de-SPAC

- 无论年份、规模和行业如何,已完成的 SPAC 合并均表现不佳

- 技术、工业和医疗保健行业引领 de-SPAC 活动

- SPAC 合并赎回和终止增加,预计将出现一波清算浪潮

Picture: Renaissance Capital