SPAC太火爆了!

仅在今年1月份,它们就通过首次公开募股(IPO)筹集了630亿美元资金,有200家新上市公司开始交易。

这么多只SPAC,普通投资者如何跟踪交易呢?

所谓大道至简,下面小编给大家介绍三支SPAC ETF。迄今为止,三支上市的SPAC ETF共拥有约3.5亿美元的资产管理规模。

SPAK:首支SPAC ETF指数基金SPAC在美国市场备受追捧,首支SPACETF-Defiance Next Gen SPAC Derived ETF(SPAK)在2020年10月1日开始正式交易。

数据显示,截至2月23日,SPAK基金的资产管理规模为1.12亿美元。今年以来,这支ETF累计上涨约17%。

SPAK基金采用“被动管理”方法来追踪Indxx SPAC & NextGen IPO Index指数的总回报表现(扣除费用和支出之前)。

根据SPAK的持仓偏好,80%是已完成业务合并正在运营的公司,其余20%是在寻求达成合并的SPAC壳公司,而在这20%的份额内,大部分的份额被分配给已经宣布合并但还没有最终确定的SPAC。

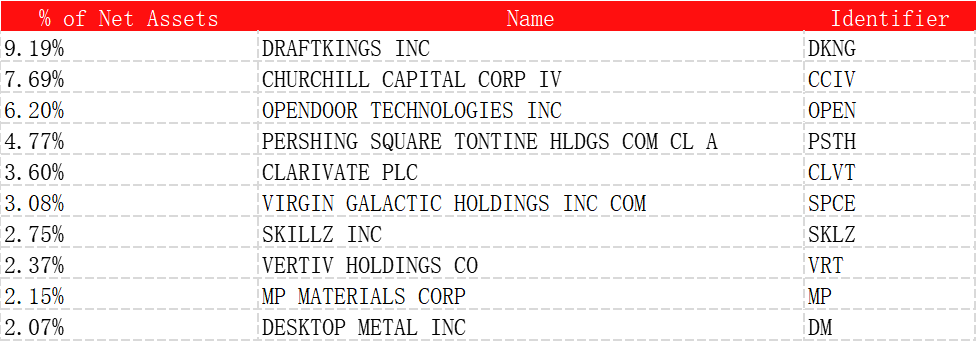

例如,截至2月23日,SPAK的最大持仓为已完成业务合并的在线博彩公司DRAFTKINGS(DKNG)。

如下图所示,SPAK的前十大持仓占总持仓的44%,其中仅CCIV、PSTH尚未完成业务合并。

SPCX:首支主动型SPAC ETF指数基金

SPAC and NEW Issue ETF(SPCX)是由Tuttle Tactical Management推出的主动管理型的SPAC ETF。

数据显示,截至2月23日,SPCX基金的资产管理规模为1.95亿美元。今年以来,这支ETF累计上涨约23%。

SPCX基金是成立于2020年12月,与上文提到的SPAK基金不同,SPCX专门投资新上市的SPAC公司。

因此,在成立初期,SPCX基金大约有85%的基金都分配给了尚未宣布收购目标的SPAC。这支ETF持有新上市的SPAC的单位、普通股以及可能的认股权证。

而值得一提的是,SPCX只瞄准市值超过1亿美元的SPAC。

SPCX基金自成立以来,表现一直很好,波动性明显低于SPAK。这是因为SPAK的大部分基金都分配给了已经完成收购的SPAC。而通常在完成并购后,这些SPAC的股价波动较大,下跌的概率同样较大。

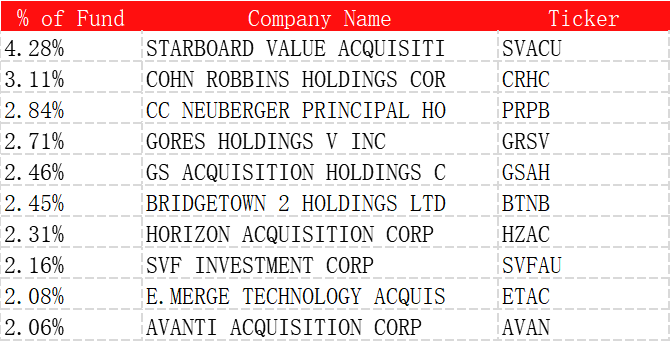

截至2月23日,SPCX的最大持仓为STARBOARD VALUE ACQUISITI(SAVCU),最新宣布将与全球最大的零售托管服务的私有数据中心提供商Cyxtera Technologies达成业务合并协议。

如下图所示,SPCX的前十大持仓占总持仓的26%。这是由于新发行的SPAC数量较大,令SPCX投资仓位进一步分散。

SPXZ:第三支追踪SPAC的ETF

随着美股SPAC市场的持续走热,第三支追踪美国SPAC股票发行的ETF于1月26日开始交易。

The SPAC and New Issue ETF(SPXZ)由对冲基金Morgan Creek和金融科技公司Exos Financial联合推出,是一个主动管理型的指数基金。

数据显示,截至2月23日,SPXZ基金的资产管理规模约为4600万美元。今年以来,这支ETF累计上涨超2%。

根据SPXZ的说明书所公开的信息,该基金通常会将至少80%的资金投资于SPAC,其中约66%资金将投资“业务合并后”的SPAC,约33%的资金将投资于尚未进行业务合并的SPAC。

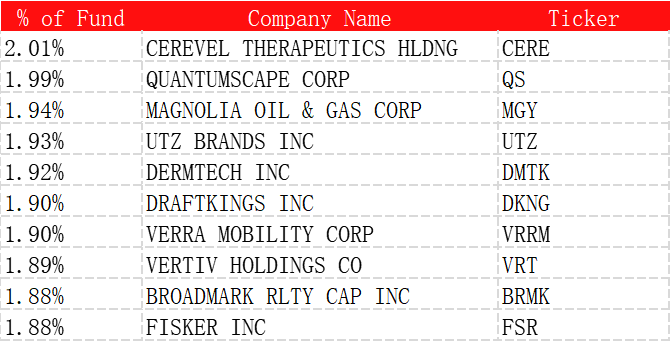

截至2月23日,SPXZ的最大持仓为CEREVEL THERAPEUTICS HLDNG INC COM(CERE),前十大持仓占总持仓的26%。

文章:华盛证券